在眾多投資工具中,指數型ETF因其追蹤大盤波動的特性而備受青睞。隨著人類在AI人工智慧、電動車、物聯網、太空旅行等領域的不斷進步,大盤指數長期持續上升,指數型ETF為投資者帶來了穩定的長期回報。如果你還在猶豫是否應該將指數型ETF納入你的投資組合,以下五個理由將告訴你為什麼這是一個明智的選擇。

1. 低成本、高效益

指數型ETF的管理費通常比主動管理的基金低很多。這是因為指數型ETF的運作方式是追蹤某個特定的市場指數,並不需要基金經理花費需多研究精力後進行頻繁的買賣操作,藉此收取昂貴的內扣費用。這樣的低成本結構使得更多的收益可以回到投資者手中,長期來看,低成本的優勢顯而易見。

2. 分散風險

買入一張指數型ETF等於一次投資多檔股票,這種分散投資可以有效降低單一股票波動對整體投資組合的影響。例如,元大台灣50(0050)或富邦台50(006208)投資於台灣前50大的公司股票,這意味著即使某一家公司表現不佳,也不會對整體投資造成重大影響。

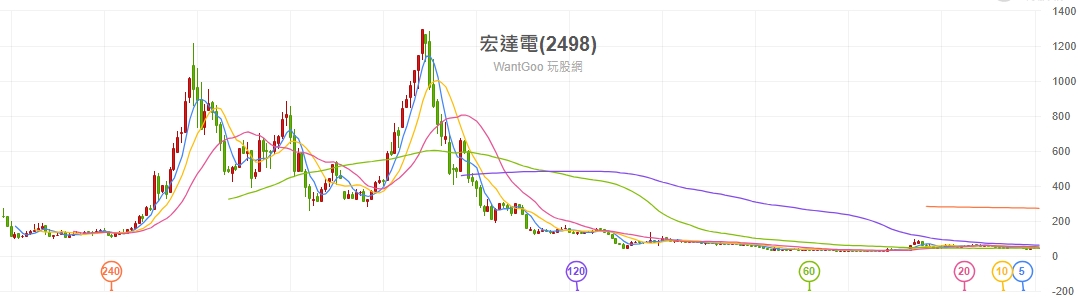

舉例來說,從圖1. 宏達電月線觀察到宏達電於2011年股價曾一度飆漲至1,300元,但在2015年卻摔到150元以下,也因此0050在2015年將宏達電從中刪除,後續0050依舊跟著大盤持續成長,但宏達電至今仍無法回到當初的高點,若投資者因看好宏達電而單壓這間公司,就會因為單一公司的跌幅而遭遇巨大的損失,歷史上還有許多類似宏達電的例子,如Nokia和Yahoo。未來的市場走向難以預測,即便現在的台積電被譽為“護國神山”,但誰也無法保證往後的20年台積電技術依然可以領先全球。這個例子告訴我們,分散投資能有效的降低風險,因此分散投資是投資過程中至關重要的策略。

圖1. 宏達電月線

3. 穩定的長期回報

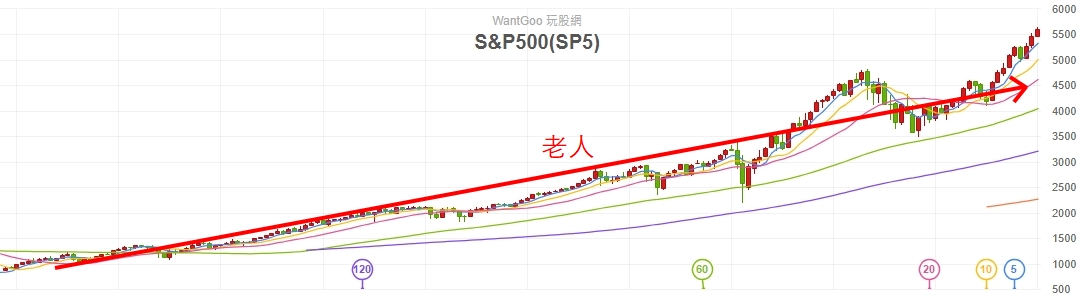

如圖2. S&P500月線 (2009/04-2024/07)顯示,指數型ETF在長期投資中表現出色,雖然短期內市場可能會出現波動,但從長期來看,市場總體呈現上升趨勢,如同老人牽狗散步,老人持續往高點慢慢走的過程中(長期報酬),狗總是在老人周圍活蹦亂跳(短期波動),然而,狗始終離不開老人;因此從S&P500月線走勢看到2009/04年為872點,儘管後續遇到許多事件而起起落落,指數還是持續成長,到了2024/07來到了5,604點,這證明了長期投資指數型ETF可以讓你享受市場的長期增長,另外還可藉由複利加速滾大你的財富。

圖2. S&P500月線

4. 簡單透明

指數型ETF的投資策略非常簡單,就是追蹤某個特定指數,你可以很容易地了解指數型ETF的投資組合和運作方式。以元大台灣50(0050)或富邦台50(006208)舉例,挑選的是臺灣證券交易所上市股票中,總市值最大的50家公司作為指數的成分股,採用市值加權法計算,也就是說每家公司的權重是根據其市值的大小來決定的,市值越大的公司在指數中的權重越高。此外,你可查閱其投資標的和費用結構,這樣有助於你做出明智的投資決策。

5. 適合所有投資者

無論你是投資新手還是經驗豐富的投資者,指數型ETF都是一個理想的選擇。以台灣券商來說,你可以選擇元大台灣50(0050)或富邦台50(006208)一次買進台灣前50大市值的股票,或是透過複委託來購買美國券商所發行的指數型ETF;若你使用的是美國券商,你可選擇S&P500、VT、VTI等進行購入。對於新手來說,指數型ETF的低成本和簡單透明讓他們容易上手。而對於有經驗的投資者來說,指數型ETF可以作為投資組合中的核心持股,平衡其他衛星持股的風險。

結論

選擇指數型ETF作為你的投資工具,不僅能夠降低成本,分散風險,還能獲得穩定的長期回報。這些優勢使得指數型ETF成為一個不可忽視的投資選擇。如果你還沒有在你的投資組合中納入指數型ETF,現在就是時候開始行動了!